1、存货的暂估入账处理

①月末暂估入账

借:原材料

贷:应付账款—XX供应商—暂估 10000

②次月初冲销暂估

借:原材料(红字冲销)

贷:应付账款—XX供应—暂估/无票(红字冲销)

③发票来了按实际额入账

借:原材料

应交税费—应交增值税—进项税额

贷:银行存款

存货暂估的涉税关键:暂估入账的存货,可以根据合同、入库单、付款凭证进行税前扣除申报。但必须在汇算清缴前,获得存货的入账发票。逾期不能获得发票的应当进行纳税调整。不能使用暂估入账的金额作为最终的汇算清缴依据。

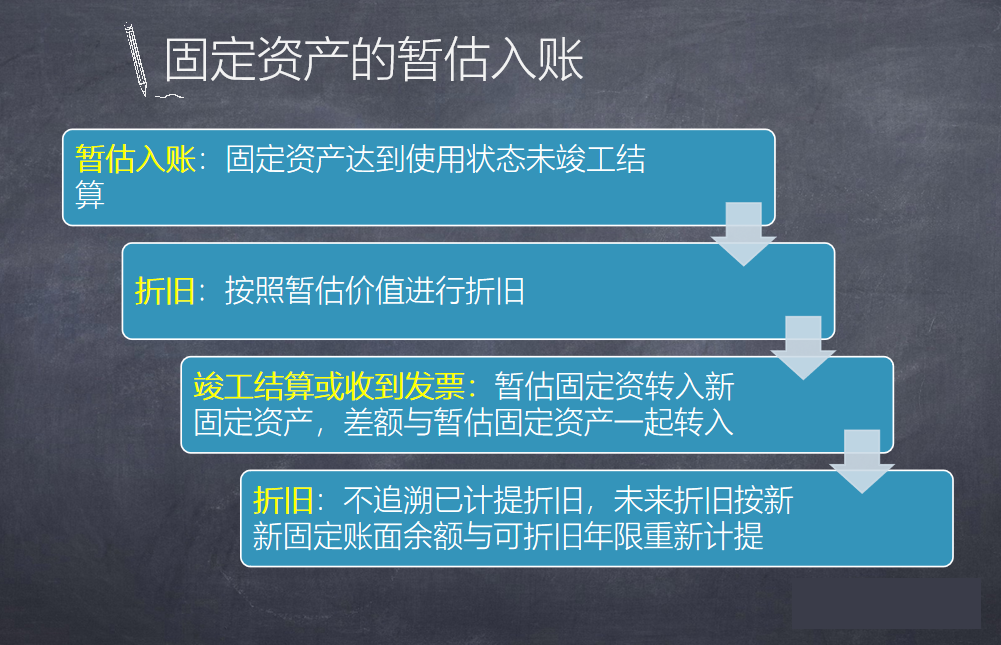

2、固定资产的暂估入账

A、“固定资产暂估入账”的会计处理

固定资产达到预定可使用状态,但还未进行工程结算,这时需要开始对已经达到可使用状态的“在建工程”转为固定资产,固定资产的入账初始成本,以计划成本暂估入账,次月以暂估入账成本进行折旧。竣工结算后,按实际成本与暂估成本的差额调整固定资产原值。原已经折旧部分不在追溯,未来按调整后固定资产账面价值与剩余折旧期间重新计提折旧。

固定资产暂估会计分录如下:

①暂估成本

借:固定资产—暂估

贷:工程结算/应付账款—暂估

②次月折旧

借:管理费用/制造费用/销售费用等

贷:累计折旧

③工程结算后

借:固定资产(差额,可以是正数也可以是负数)

贷:银行存款

应付账款—承包商—暂估(红字负数)

B、“固定资产暂估入账”涉企业所得税的处理

①暂估入账固定资产的计税基础

依据国税函[2010]79号第五条规定,企业固定资产投入使用后,由于工程款项尚未结清未取得全额发票的,可暂按合同规定的金额计入固定资产计税基础计提折旧,待发票取得后进行调整。但该项调整应在固定资产投入使用后12个月内进行。

②超过12个月未取得发票的暂估固定资产计税问题

未取得全额发票的固定资产投入使用后可以按照合同金额暂估并计提折旧,企业应当在12个月内取得发票,如果发票金额与合同金额不一致的且跨年度的,应在发票取得当年按实际成本调整原来的暂估价值,但不需要调整原已计提的折旧额。对超过12个月仍未取得全额发票的固定资产,不得继续计提折旧,已计提的折旧额应当在12个月期满的当年度全额进行纳税调增。

③对取得部分工程发票的固定资产涉税问题

依据(国税函〔2010〕79号)第五条规定,企业固定资产投入使用后,由于工程款项尚未结清未取得全额发票的,可暂按合同规定的金额计入固定资产计税基础计提折旧,待发票取得后进行调整。但该项调整应在固定资产投入使用后12个月内进行。因此,在固定资产投入12个月后仍未取得发票的,未取得发票部分的折旧不得扣除,已扣除部分于当期进行纳税调增。

C、“固定资产暂估入账”会税差异的会计处理

由于会计上对固定资产原值变动并不追溯折旧,而税法上需要进行追溯,这样都产生了会税差异。暂估值大于实际发票数额时,实际折旧大于计税基础,产生“递延所得税资产”;暂估值小于实际发票数额时,实际折旧小于计税基础,则会产生“递延所得税负债”。

3、“固定资产暂估入账”账务处理案例

九州文昌公司为一般纳税人,使用所得税税率25%。2021年1月15日新建的办公楼达到可使用状态,原始合同价款1000万元,当月未办理竣工结算手续。由于公司施工阶段提出新的要求,预计竣工结算成本会高于合同价格,经与施工方确认,实际成本为1190万,款项未支付,发票未获取。2022年1月3日,公司支付施工方价款1190万并取得增值税发票。该固定资产账务处理如下:(不考虑增值税影响)

①1月份,以原合同为凭证暂估入账

借:固定资产—暂估 1000万

贷:应付账款—承包商—暂估 1000万

②2月份开始计提折旧

借:管理费用—办公费 4.17万(1000÷20÷ 12)

贷:累计折旧 4.17

③22年1月份获得发票时分录

借:固定资产 1190万

固定资产—暂估 -1000万

应付账款—承包商—暂估 1000万

贷:银行存款 1190万

④2022年2月30号计提折旧

新月折旧额=新固定资产账面价值÷ 剩余折旧年限÷12

(1190-50)÷ (20-1)÷12=5

借:管理费用—办公费 5万

贷:累计折旧 5万

⑤21年纳税调整

21年会计上的折旧= 1000÷20(折旧年限)=50万

21年税法上可抵扣折旧=1190÷20=59.5

分录如下:

借:所得税费用:2.38(9.5×25%)

贷:递延所得税负债 2.38

⑥22年及以后纳税调整

22年会计上的折旧60万((1190-50)÷19),税法折旧依然是59.5万。应纳税所得额转回0.5万,对应所得税转回1250元(5000×25%)。分录如下:

借:递延所得税负债 1250元

贷:所得税费用 1250元

考呀呀

官方微信号

考呀呀APP

在线做题

微信扫一扫

加老师微信,备注领资料,免费领取