8种最容易犯错的情况,一起看下:

1、看见车票,就入“差旅费”

一说车票,大家马上会想到“差旅费”。但是,并非所有的车票都入差旅费,根据业务的性质的不同,其入账也不同:

1.公司筹办过程,产生的车费:筹办费;

2.企业职工出差产生的车费:差旅费;

3.为职工报销探亲、旅游等车费:福利费;

4.给客户或受邀培训专家报销车票:业务招待费;

5.员工外出参加岗位培训产生的车费:职工教育经费。

2、差旅费都计入“管理费用-差旅费”

1.计入“管理费用一差旅费

管理部门或后勤部门人员出差发生的费用。

2.计入“销售费用一差旅费

销售或营销部门为销售产品、市场推广等发生的差旅费。

3.计入“业务招待费

企业为客户承担的差旅费。

4.计入“业务宣传费”

员工为了宣传产品发生的差旅费或为了推广产品为消费者报销的差旅费。

5.计入“董事会经费”

如:企业独立董事为行使独立董事职责而发生的差旅费。

6.计入“制造费用

如,制造型企业产品加工过程中,委派生产技术人员到受托方生产现场进行技术指导和现场质量控制。

3、餐费直接计入“业务招待费”

餐费也是我们日常账务处理中最常见的费用。不同业务、不同场景发生的餐费,其入账也是不同的:

1.计入“业务招待费”

企业为生产、经营业务合理需要而产生的就餐费。包括交际应酬、业务洽谈、对外联络、公关、以及会议接待来宾等所花费的餐饮、食品、香烟、水等。

2.计入“差旅费

企业职工出差,会存在餐费补贴或餐饮费用报销,对于职工出差期间发生的餐饮费应计入差旅费。(注意:出差期间宴请客户的餐费应单独列入“业务招待费。)

3.计入“筹办费”

企业筹建期间产生的餐费。

4.计入“职工教育经费

企业本单位职工参加职工技术培训、学习而发生的餐饮费用。

5.计入“工会经费

企业工会组织员工参加工会活动发生的餐费、食品、水等费用。

6.计入“会议费”

企业时常会邀请客户、经销商或组着单位员工召开各种会议,在会议过程中发生的餐饮费用。

7.计入“职工福利费”

企业员工聚餐、野外作业或者加班工作餐、公司员工餐厅提供的员工餐饮等。

8.计入“影视成本”

影视行业,摄制组拍摄期间的演职员的工作餐以及作为道具必须使用的就餐费用,计入成本。

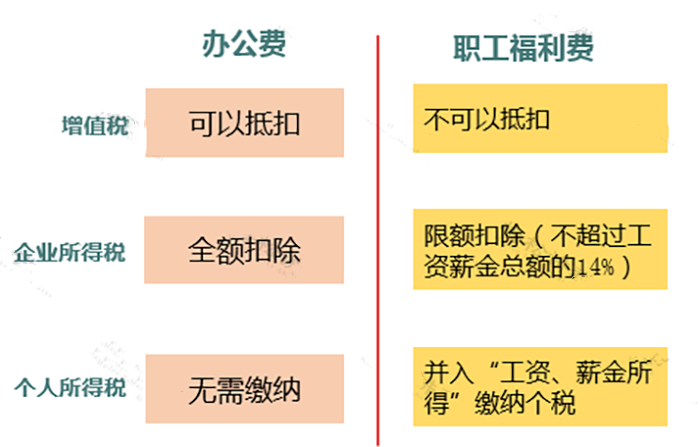

4、办公室桶装水直接计入“职工福利费”

有些会计认为,公司买的大桶水就应该入“职工福利费”,其实这种想法是错误的。

购买的大桶水是在办公期间使用,应计入“管理费用-办公费”。

如果是分发给员工,让员工拿回家用,那样应该计入“职工福利费”。

5、打印机计入“管理费用还是固定资产”?

正确做法:应该是计入“固定资产”,次月计提折旧。汇算清缴时,会计与税法之间的差异可以通过“递延所得税资产”、 “递延所得税负债”等科目调整。当然也可以不享受此优惠政策,汇算清缴时,也不用做科目调整。

6、“白条”不能报销入账和税前扣除

根据国家税务总局公告2018年第28号和财税2016年36号文规定,对方为从事小额零星经营业务的个人,销售额不超过500元,可以以收款凭证及内部凭证作为税前扣除凭证。

注意:收款凭证要注明收款单位名称、个人姓名及身份证号、支出项目、收款金额等相关信息。

7、记账必须有原始凭证

有两种记账凭证可以不附原始凭证,一是更正错误的记账凭证;二是结账的凭证。除上述两种情况外,所有的记账凭证必须附原始凭证。

8、做账只附一张发票

做账只附一张发票的话,会存在风险。

一旦被稽查,税局就有理由怀疑你虚列支出偷逃税款,那时候还真是有嘴都说不清,所以,做账不能只附一张发票,还要附一些证明业务发生的其他材料。

不光是为了规避税务风险,还加强了对企业内部控制,例如:

(1)购进固定资产、原材料、办公用品等,除了发票外,可以后附请购单、采购合同、入库单等;

(2)差旅费:除了后附车票、住宿费等发票外,还需后附出差人员姓名、时间、地点、出差的目的、支付凭证等证明材料。

考呀呀

官方微信号

考呀呀APP

在线做题

微信扫一扫

加老师微信,备注领资料,免费领取