【重要知识点】

境内外所得的亏损弥补

1.外亏不能内补——境内盈利不能弥补境外亏损。

2.内亏可以外补——境内亏损可用境外所得弥补。内亏外补仍为亏损的,应纳税所得额以零计算,境外抵免限额当期为零。境外已纳的可抵未抵的税额可在以后5个纳税年度结转抵免。

3.如果企业境内为亏损,境外盈利来自多个国家,则弥补境内亏损时,企业可以自行选择弥补境内亏损的境外所得来源国家(地区)顺序。

境外所得税收管理

|

抵免法 |

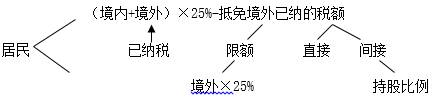

直接抵免——无条件限制但有限额限制——包括境外营业利润已缴纳的税额和分回的股息等被源泉扣缴的预提所得税 |

|

间接抵免——既有条件限制也有限额限制——包括境外企业在分配股息前,其缴纳的税额中由居民企业就该项分得的股息间接负担的部分 条件限制:持股比例的限制: 各层企业直接持股、间接持股以及为计算居民企业间接持股总和比例的每一个单一持股,均应达到20%的持股比例 |

|

|

抵免税额的计算 |

第一步:计算境外应纳税所得额(还原成税前所得) 直接抵免:税前所得=税后所得÷(1-境外所得税税率) 间接抵免:税前所得=股息、红利税后净所得+该项所得直接缴纳和间接负担的税额之和 第二步:计算境外已纳税额的抵免限额 抵免限额=境外税前所得额×25%(高新技术企业15%) 提示:可以选择“分国(地区)不分项”或者“不分国(地区)不分项”计算抵免限额,一经选择,5年内不得改变 第三步:计算准予抵免的境外所得税额 境外可抵免的税额=境外可直接抵免的税额+境外可间接抵免的税额 境外可直接抵免的税额=境外营业利润×境外税率+源泉扣缴的预提所得税(从子公司分回股息时,由子公司代扣代缴的所得税) 境外可间接抵免的税额=子公司应纳税额×母公司持股比例 子公司应纳税额=子公司实际缴纳的税额+间接负担的税额(如果母公司对孙公司的持股比例在20%以下,不计算) 第四步:计算实际可抵免的境外税额 孰低原则: 居民企业在境外一国(地区)直接缴纳和间接负担的税额低于抵免限额的,以该项税额据实抵免 超过抵免限额的,当年应以抵免限额作为抵免额进行抵免,超过抵免限额的余额允许从次年起在连续5个纳税年度内,用每年度抵免限额抵免当年应抵税额后的余额进行抵补 第五步:计算抵免境外税额后实际应纳的税额 企业实际应纳税额=境内外应纳税总额-减免、抵免优惠税额-境外抵免额 抵免优惠税额是指企业购置环境保护、节能节水、安全生产等专用设备的投资额,可以按一定比例实行税额抵免 境外抵免额是指按照上述计算的在抵免限额内实际可以抵免的税额 |

考呀呀

官方微信号

考呀呀APP

在线做题

微信扫一扫

加老师微信,备注领资料,免费领取