【内容导航】

生产销售环节应纳消费税的计算

【所属章节】

第三章 消费税法——第三节 应纳税额的计算

【知识点】生产销售环节应纳消费税的计算

生产销售环节应纳消费税的计算

|

纳税人 |

行为 |

纳税环节 |

计税依据 |

生产领用 抵扣税额 |

|

生产应税消费品的单位和个人 |

出厂销售 |

出厂销售环节 |

从价定率:不含增值税的销售额 |

符合条件的,在计算出的当期应纳消费税税额中,按当期生产领用量抵扣外购、进口或委托加工收回的应税消费品的已纳消费税税额 |

|

从量定额:销售数量 |

||||

|

复合计税:不含增值税的销售额、销售数量 |

||||

|

自产自用 |

用于连续生产应税消费品的,不纳税 |

不涉及 |

||

|

用于生产非应税消费品、在建工程;用于管理部门、非生产机构、提供劳务;用于馈赠、赞助、集资、职工福利、奖励等方面的,在移送使用时纳税 |

从价定率:同类消费品售价或组成计税价格 |

|||

|

从量定额:移送使用数量 |

||||

|

复合计税:同类消费品售价或组成计税价格、移送使用数量 |

(一)直接对外销售应纳消费税的计算

例题:

2021年12月,某酒厂(增值税一般纳税人)生产粮食白酒100吨全部对外销售,取得含税销售额480万元,同时收取品牌使用费15万元,销售白酒时收取包装物押金5万元,本月没收3个月前销售白酒时收取的包装物押金3万元。该酒厂当月应纳消费税( )万元。

A.94.96 B.95.84 C.97.61 D.98.50

【答案】D

【解析】该厂当月应纳消费税=(480+15+5)/(1+13%)×20%+100×2000×0.5÷10000=98.50(万元)。

(二)自产自用应纳消费税的计算

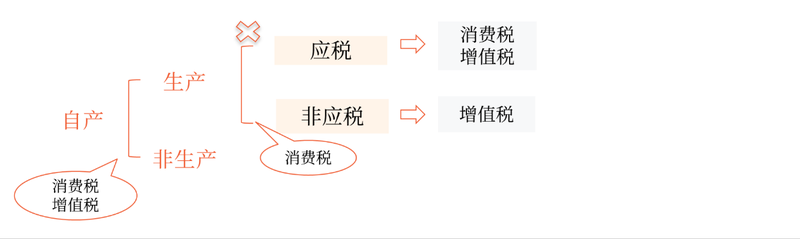

1.自产自用应税消费品的计税规则

纳税人自产自用的应税消费品,用于连续生产应税消费品的,不纳税;用于其他方面的,于移送使用时纳税。

2.自产自用应税消费品的税额计算

纳税人自产自用的应税消费品,凡用于生产非应税消费品、在建工程、管理部门、非生产机构、提供劳务、馈赠、赞助、集资、广告、样品、职工福利、奖励等方面的,应当纳税。具体分以下两种情况:

第一种情况,有同类消费品的销售价格的,按照纳税人生产的同类消费品的不含增值税的销售价格计算纳税。

应纳税额=同类消费品不含增值税销售单价×自产自用数量×适用税率

第二种情况,自产自用应税消费品没有同类消费品销售价格的,按照组成计税价格计算纳税。

组价公式:

(1)实行从价定率办法计算纳税的组成计税价格计算公式:

组成计税价格=(成本+利润)÷(1-比例税率)=[成本×(1+成本利润率)]÷(1-比例税率)

(2)实行复合计税办法计算纳税的组成计税价格计算公式:

组成计税价格=(成本+利润+自产自用数量×定额税率)÷(1-比例税率)=[成本×(1+成本利润率)+自产自用数量×定额税率]÷(1-比例税率)

公式中的“成本”,是指应税消费品的产品生产成本。

公式中的“利润”,是指根据应税消费品的全国平均成本利润率计算的利润。应税消费品的全国平均成本利润率由国家税务总局确定。

考呀呀

官方微信号

考呀呀APP

在线做题

微信扫一扫

加老师微信,备注领资料,免费领取